1.1 グローバル化する個人〜経済のグローバル化が個人にも〜

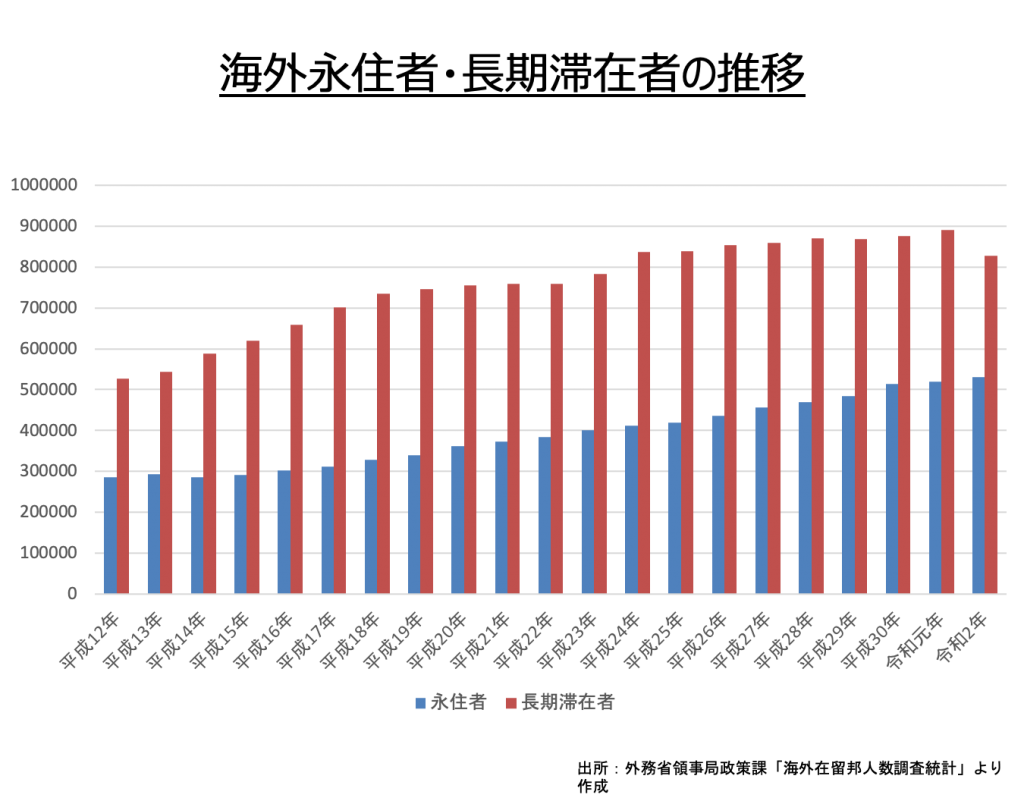

会社が海外に支店や子会社を設立するといった「法人による経済のグローバル化」は20世紀からありました。それが、21世紀以降は、法人以上に個人のグローバル化が目立つようになっています。通信手段が多様化したことや、飛行機・船による輸送費が低価格化したことなどにより、国境を越えたヒト・モノ・カネの移動がより容易になったためです。同時に、国内の財政事情の悪化や将来の資産形成を期待した個人が増加したことで、海外への個人の留学や出張といった一時的な移動のみならず、移住や投資といった永続的な移動もますます増えています。

1. 海外資産に対する税務当局の課税強化

国境を飛び越えて個人が経済的に活動することが珍しくなくなりました。しかし、一国の税務当局がすぐにこのような活動を把握できるわけではありません。そのため、税務当局は、これまで課税漏れを見逃す、あるいは、税法の制約を逆手にとった個人の租税回避行為を許してしまうことがありました。

そのため近年、世界各国の税務当局は、こういった個人の経済活動のグローバル化の現実を踏まえ、租税条約などの締結や国内の税制改正などにより、個人の経済活動や財産の状況をきちんと把握し、課税漏れや租税回避行為を防止しようとしています。日本も例外ではありません。近年、国外送金等調書制度及び国外財産調書制度の創設や相続税法の改正、出国税の導入などにより、個々人の財産の動きをチェックし、適切な課税を行おうと全力を挙げています。さらに、パナマ文書等で明らかになった富裕層の行き過ぎた節税行為に対して、世界各国の税務当局は共同で不透明なお金の流れについて情報開示を行うことが予定されています。海外移住や海外投資を検討している方は、このような世界的な流れを把握し、納税についての関心を持ち、対策を講じる必要があります。

2. 海外資産に対する税制を知らずに損をする人々

海外資産の税制について関心を高める意義はもうひとつあります。自国や他国の税制についての知識を備え、理解を深めることにより、外国税額控除の適用や適正な税務申告により、ムダな納税を防止することです。実際に、自国と他国の税制や租税条約を知らなかったために、税金の申告や納付の場面で次のような損をするケースも多く見受けられます。

1 外国税額控除という制度を知らずに損をしているケース

海外に所有している不動産を賃貸に出している場合、その所有者が日本在住の人ならば、原則として、その不動産の所在する国と日本の両方において不動産所得に課される税金を納めなくてはなりません。この場合、海外と日本とで1つの所得に対して2つの税金を納めています。これを二重課税といいます。二重課税については、「外国税額控除」という制度を用いることで、過払いを防ぐことができます。しかし、この制度を知らず、ただ言われるままに税金を納めていたのでは、本来、資金を殖やすための行為である不動産投資が、財産を食いつぶす結果になりかねません。

さらに、国によっては、不動産収入から税金を直に源泉徴収する場合もあります。税金が源泉徴収されていると、個人のお財布や口座から税金が出ていく痛みを伴わないので、関心が向きません。そのため、自ら確定申告するケース以上に、より自分自身の損失に気づきにくくなってしまいます。

2 税務対策を取らずに損をするケース

今は、国外送金等調書制度や国外財産調書制度などから、海外資産から生じる所得についての無申告や申告漏れが容易に発覚します。税務当局はいったん不審なお金の流れを把握すると、納税者に対して「お尋ね」という事実確認の信書を出します。納税に対する関心が高い人ならば、まずは税理士などの専門家に相談するのですが、そうでない人の場合、そのままお尋ねを持って税務署に足を運びます。そして、後日、税務調査を受け、本税のみならず、無申告加算税や過少申告加算税、延滞税といった「そもそも適正に申告納税をしていれば払わなくて済んだ税金」をも払う羽目になります。

昔、海外投資を普及させるためのうたい文句として「海外に投資をすれば日本の税金はかからない」というものがありました。しかし、既にその時代は終わっています。つまり、日本にいる以上、海外資産についても税金をきちんと申告し、納税しなくてはならないのです。そして、税務署が海外の税務当局と連携し、対策を取っている以上、「知らなかったからしょうがない」では済まされなくなっています。