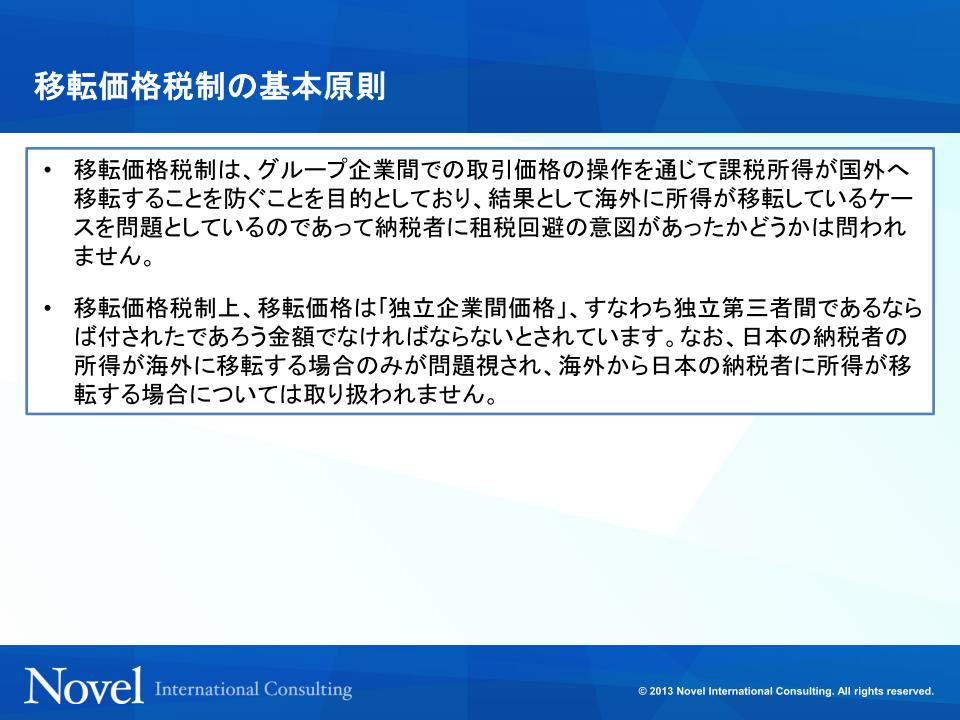

移転価格税制の基本原則

現在、世界には約200の国と地域があり、そのそれぞれが独自に制定した税制により税収を得ています。それぞれの政策により、法人税の税率が設定され、ほとんどの国と地域において、獲得した利益から計算される所得を課税標準として法人税が課せられます。

(図表1-7) 移転価格税制の基本原則

(図表1-7) 移転価格税制の基本原則 一方で、多くの国と地域に進出する企業グループでは、各国に所在する外国子会社を管理する一つの中心的な意思決定機関を持っています。企業グループのトップは、利益を期待できる市場に経営資源を投入し、損失が見込まれる市場からは撤退するという意思決定を行います。企業グループは全体が1つの国家のように、1つの意思決定機関の統治により全体利益の最大化を目指して活動します。個々の利益の追求を犠牲にし、その企業グループ全体の利益の最大化を図ることが企業グループ全体の存続のために重要視される場合があるのです。

税率の低い国にある外国子会社に多くの利益を集め、税率の高い国にある外国子会社にはできるだけ少ない利益を残すことで、企業グループ全体の税コストは削減できます。企業グループの意思決定機関は、このような税率差の恩恵を受けるべく、各グループ企業間の取引価格を操作し、税率の低い国へ所得を移転させる場合があります。

移転価格税制は、このような企業グループ内での取引価格を恣意的に操作することにより、所得を国外に移転させることを防止し、国の税収を確保する目的で制定されています。多くの国と地域でそれぞれの移転価格税制が作られており、日本でも諸外国と同様の税制が設けられています。

移転価格税制では企業グループ間での取引が適正な価格で行われているかどうかが問われ、取引価格の操作により日本での課税を逃れることを意図しているかどうかは問われません。したがって、企業グループ間で適正な価格で取引を行っているつもりでも、結果として海外子会社に利益が偏ってしまった場合には、移転価格に問題があるとして税務当局の指摘を受ける可能性があります。

ビジネスの世界では、それぞれが自己の利益の最大化のため、売り手はできるだけ高く売ろうとし、買い手はできるだけ安く買おうとします。利害関係のない第三者同士が取引を行う場合、その取引価格は、事前の交渉などによりその取引される商品やサービスの価値を考慮して、両者の合意のもとで決定されます。

しかし、先述のような多国籍企業グループでは、企業グループ全体利益の最大化という利害関係でつながっているため、個々の企業にとっては不利な取引価格であってもその取引が成立します。

そこで、多くの国と地域で採用される移転価格税制では、企業グループ間で取引を行う場合であっても、その取引を資本関係がない第三者が価格交渉をした場合の価格と同じになるべきという考え方を基本としています。この考え方を「独立企業原則」といい、この価格を「独立企業間価格(ALP=Arm’s length price)」と呼んでいます。

移転価格調査において、日本の税務当局は、日本の利益に対して外国の利益が不相当に高くないかというところに注目します。なぜなら、不適切な取引価格の結果は、その企業グループの利益を不当に増加又は減少させることから、利益率に着目することで、移転価格の問題が生じている可能性をつかむことになるためです。

それでは、日本親会社に対する移転価格課税を避けるため、外国子会社の利益をできるだけ低くなるよう調整しておけばよいのでしょうか。先述したとおり、移転価格税制は多くの国で導入している制度であり、ある国に進出している外国子会社の利益率が他の国に進出している外国子会社に比べて低い又はその国の競合他社の利益率に比べて低い、ということになると海外で移転価格課税を受ける可能性があります。移転価格税制の検討は、ある国の移転価格課税リスクを下げることで取引相手国の移転価格課税リスクが高まるという、相反する移転価格課税リスクへの検討といえるでしょう。

もし、外国子会社の利益が不相当に高いとして移転価格課税が行われると、必然的に国際間の二重課税を引き起こすことになります。この二重課税を排除するため納税者は両国の政府に対し相互協議を申し立てることができますが、各国の移転価格税制の考え方に大きな違いがあると、相互協議での解決は非常に困難です。つまり、移転価格税制は国際的なルールに従って制定される必要があるのです。

現在、移転価格税制の国際的な取決めとして機能しているのが先述した「OECD移転価格ガイドライン」になります。OECDに加盟していない多くの国と地域においてもこのOECD移転価格ガイドラインに依拠した移転価格税制を制定しており、日本でも移転価格税制はこれに依拠し、租税特別措置法に規定されています。

移転価格税制は、各国の税収の確保のために制定されていることから、日本であれば日本から所得が外国に移転する場合のみ発動されます。仮に、日本親会社に多くの利益が集まり、外国子会社は損失を計上したとしても、日本の移転価格税制で問題になることはありません。