- 信成国際税理士法人

- 移転価格.com

- 移転価格辞典

- 移転価格文書の基礎

- 移転価格課税を取り巻く環境

- 移転価格上の税務コンプライアンス

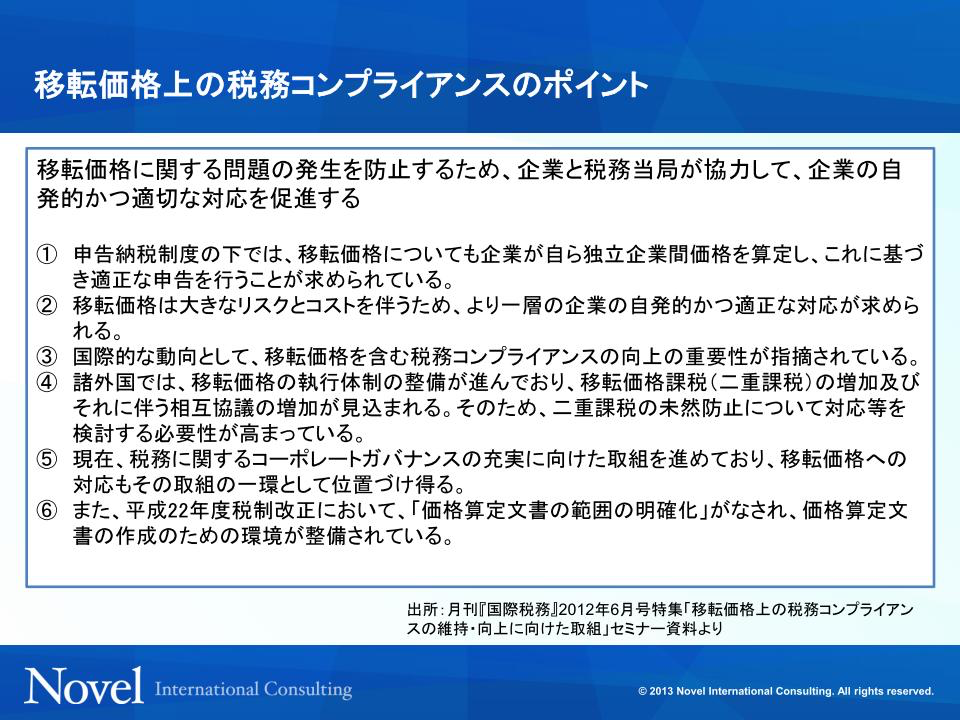

移転価格上の税務コンプライアンス

近年、世界各国においてコーポレートガバナンスの充実が提唱されており、税務におけるコンプライアンス(法令順守)の向上を図る取組みが推進されています。

OECD税務長官会議においても、移転価格を含めた国際税務におけるコンプライアンスの向上に関する議論が行われています。

国税庁では移転価格問題の発生を防止するため、企業と税務当局が協力して、企業の自発的かつ適正な対応を促進する取り組みを進めており、2012年4月以降、大企業を対象に「移転価格上の税務コンプライアンスの維持・向上に向けた取組」という説明会を実施しています。

(1) 二重課税排除のための手続

(図表1-5) 移転価格上の税務コンプライアンス

(図表1-5) 移転価格上の税務コンプライアンス 2000年に入ってから、日本では大企業に対する巨額課税が多く行われましたが、それにより多額の二重課税が生じてきました。

移転価格課税により二重課税が発生した場合の救済手続には、不服申立て(二重課税を排除するため国内法による救済手続)と相互協議(移転価格課税の対象となった国との間で所得移転額がいくらになるべきか政府間の協議を申請すること)の2つの方法があります。

具体的には、不服申立てから裁判へと進み、アドビ事件のように税務当局が裁判で敗れるケースや、相互協議の合意により決定された海外への所得移転額が更正金額よりも少ないため多額の還付金および還付加算金が発生するケース、あるいは相互協議自体が決裂し二重課税が解消されないケースなどさまざまな顛末を迎えることになります。

しかし、裁判や相互協議には長い期間を要するため、中小企業にとっては、救済手続に伴う多大なコスト負担が難しく、結果として泣き寝入りとなっている企業も多くあります。

二重課税排除への対応は、税務当局にとってもそのための体制維持に係るコスト負担が大きくなります。

移転価格調査に依存した移転価格の適正化には、企業と税務当局の双方に多大な負担が生じるのです。

したがって、企業自身が移転価格に対する意識を高め、移転価格調査が行われる前に自発的に移転価格の適正化を図ることが求められます。

移転価格税制が初めて導入されたのは米国ですが、近年では先進国はもちろん新興国の多くも移転価格税制の整備を進めています。

移転価格税制は、企業グループが獲得した利益がどこで生み出された利益であるのか、つまり、利益に対してどこの国が課税権を持つのかを議論し、適正な利益配分を決定する制度といえます。

したがって、多くの国において自国の税収を確保するために移転価格税制を整備し、積極的に課税が行われています。

日本の移転価格税制でも二重課税への救済手続の負担が問題視されていますが、諸外国でもより深刻な問題となっています。

新興国の中には移転価格課税を積極的に行うものの、相互協議が実質的に機能していないため、国内救済手続しか選択肢が無い場合や、そもそも相互協議は租税条約締結国間でなければ行うことができないため、相互協議を行うという選択肢自体がない国もあります。

そのほかにも、相互協議は国同士の交渉であるため、政治や経済などの影響などを往々にして受けることもあります。

このように、移転価格課税による二重課税が実質的に解消しないことが予想されながら、移転価格課税が行われているケースも多くあります。

(2) 国際的なルール

多くの国では移転価格税制に関する法律の整備をする際に「OECD移転価格ガイドライン」を参考にしています。

OECDとは経済協力開発機構(Organization for Economic Co-operation and Development)の略で、国際経済全般について協議することを目的としてヨーロッパや北米等の先進国によって作られた組織です。

日本は1964年に加盟しており、移転価格税制のみならず二国間租税条約の締結の際もOECDモデル条約を参考にして条約が作成されています。

日本の移転価格税制についてもOECD移転価格ガイドラインに依拠して法律が制定されています。

しかしながら、現在OECD移転価格ガイドラインとは別に「国連移転価格マニュアル」というものも作成されており、OECD加盟国でない新興国の多くがこの国連移転価格マニュアルを移転価格税制整備の際に活用するのではないかといわれています。

国連では新興国にも先進国同様に自国の意見を主張する権利が与えられているため、国連移転価格マニュアルは新興国に有利な内容となっていると言われています。将来的に国連移転価格マニュアルを導入している国と相互協議になった場合、OECDの考え方との違いが問題となることも想定されます。

(3) 今後の移転価格税制の傾向

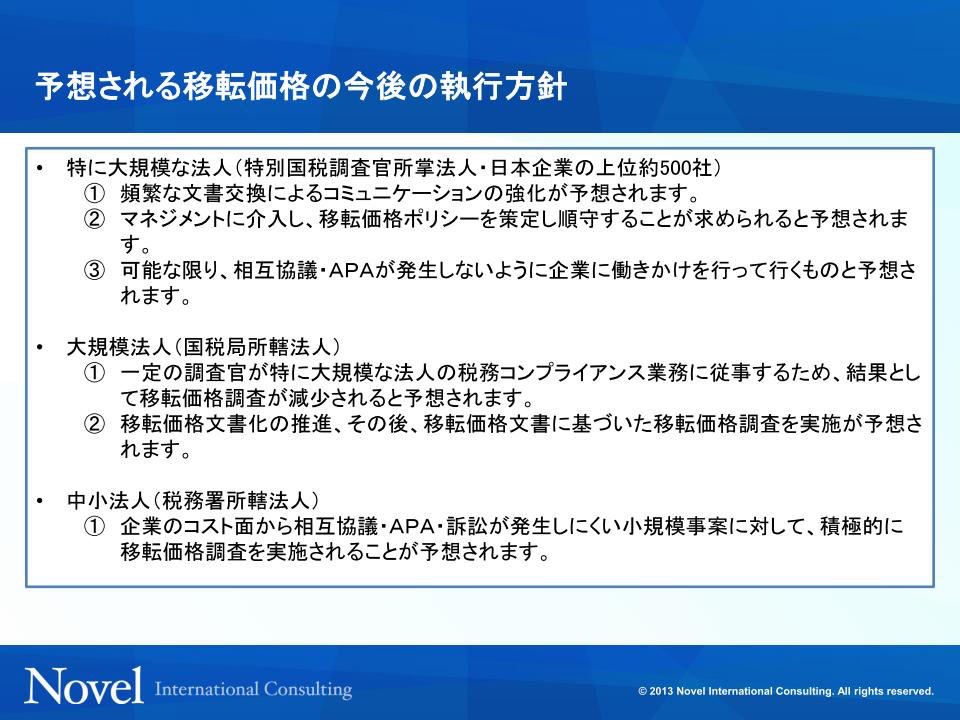

(図表1-6) 予想される移転価格の今後の執行方針

(図表1-6) 予想される移転価格の今後の執行方針 今後の移転価格税制の傾向を予想してみると、以前のような大型事案が頻発するというようなことは起こらないものと考えられます。

先述のとおり、税務当局は企業に自発的な移転価格税制対策を求めています。

これが浸透し、今後は移転価格課税に依存した移転価格の是正ではなく、企業と税務当局がコミュニケーションをとりながら共に移転価格税制への対応を行うことが求められるでしょう。

つまり、企業が自主的に移転価格ポリシーを策定して国外関連者との取引を適正な価格設定で行い、税務当局は国外関連取引が適正な利益配分で行われていることを移転価格文書において確認するという対応です。

実際に、東京国税局において移転価格調査を担当している調査官のうち、特別国税調査官がこの税務コンプライアンスの維持・向上に向けた取組みに従事する方針となっており、この動きは徐々に浸透していくものと考えられます。

一方で、中小企業に対してはこれまでより移転価格課税が強化されることが想定されます。

これまで大企業中心であった移転価格調査は、この分野での大企業における移転価格税制対策の成熟にあわせて、より中小企業向けにシフトしています。

対応の遅れている中小企業に対して、積極的な移転価格課税が行われるかもしれません。

全体の事業規模や国外関連取引金額が小さいからといって移転価格税制対策が必要無いという認識は、早々に変えていかなければならないように思います。

- 信成国際税理士法人

- 移転価格辞典

- 移転価格文書の基礎

- 移転価格課税を取り巻く環境

- 移転価格上の税務コンプライアンス